Aux Etats-Unis, la Fed temporise sur les baisses de taux

La Fed a maintenu mercredi comme attendu ses taux à leurs niveaux, mais a temporisé sur les baisses de taux, martelant qu'elle attend d'avoir une plus grande confiance dans la baisse durable...

La Fed a maintenu mercredi comme attendu ses taux à leurs niveaux, mais a temporisé sur les baisses de taux, martelant qu'elle attend d'avoir une plus grande confiance dans la baisse durable de l'inflation avant d'entamer un assouplissement monétaire.

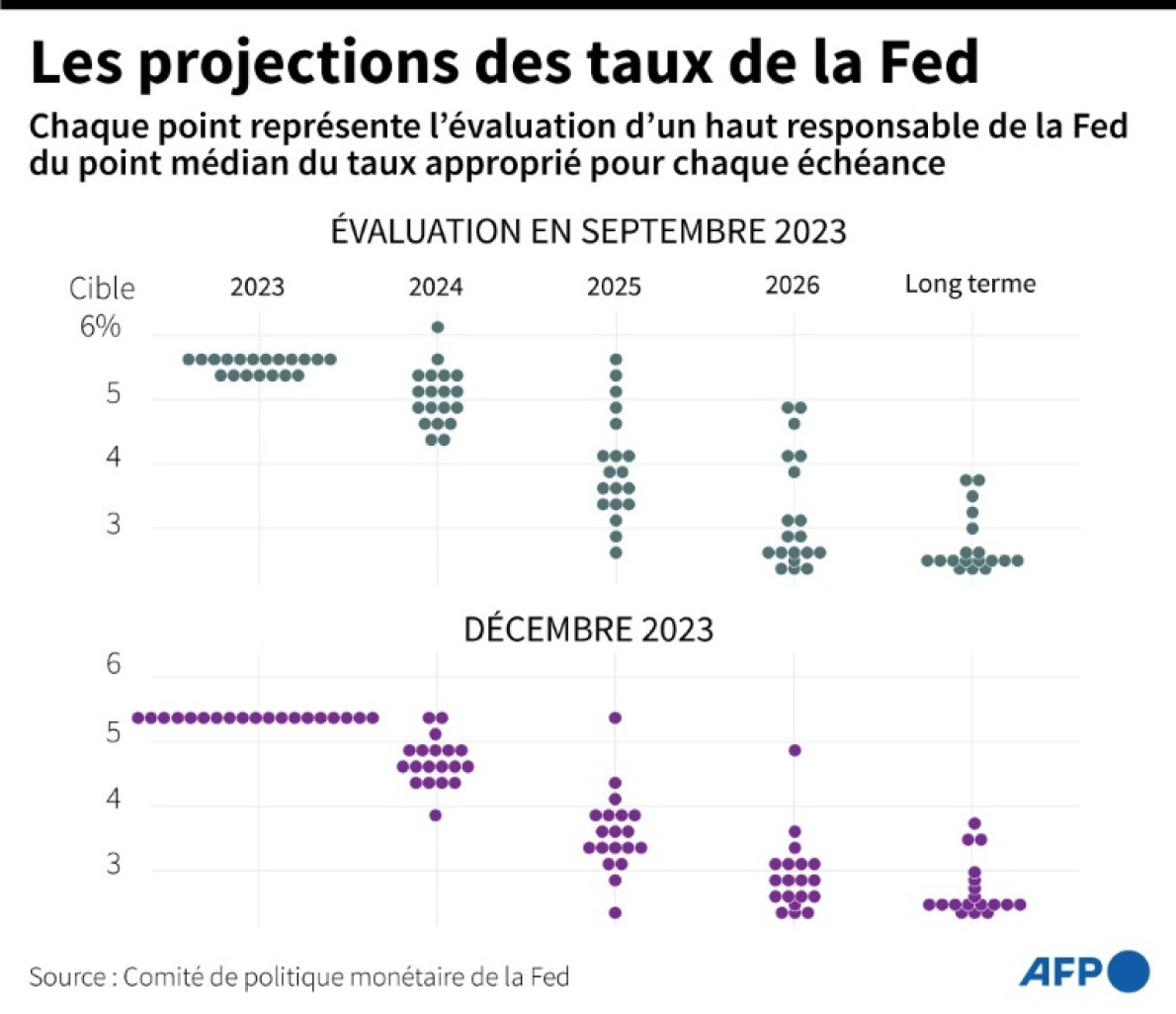

La banque centrale américaine a maintenu son principal taux directeur dans la fourchette de 5,25 à 5,50% dans laquelle il se trouve depuis juillet, une décision prise à l'unanimité des 12 membres votants de son comité de politique monétaire (FOMC).

La Réserve fédérale veut abaisser ses taux dans les mois à venir, après les avoir relevés à 11 reprises entre mars 2022 et juillet 2023, pour juguler la forte inflation.

Mais le FOMC veut être certain de ne pas se lancer trop tôt et "n'anticipe pas qu'il soit approprié de réduire les taux, tant qu'il ne sera pas plus confiant que l'inflation est en train de baisser de façon durable vers 2%", niveau cible, selon le communiqué publié à l'issue de la réunion.

"Les prévisions économiques sont incertaines, et le comité reste très attentif aux risques d'inflation", est-il précisé.

Une douche froide pour les marchés, qui, au vu du ralentissement progressif de l'inflation, du meilleur équilibre sur le marché du travail, et d'une croissance toujours solide, espéraient une première baisse en mars, lors de la prochaine réunion.

Peu probable

Et le président de la Fed, Jerome Powell, a encore enfoncé le clou lors de sa conférence de presse, jugeant "peu probable que le Comité atteigne, d'ici la réunion de mars, un niveau de confiance" suffisant pour commencer à baisser ses taux.

Ces espoirs déçus ont fait chuter la Bourse de New York, qui a conclu nettement dans le rouge mercredi.

Mais Jerome Powell a par ailleurs souligné que "presque tous" les membres du comité de politique monétaire de la Fed sont "(favorables) à une baisse des taux cette année".

"Le moment choisi pour cela sera lié à notre confiance dans le fait que l'inflation est sur une trajectoire durable vers 2%", a-t-il ajouté.

Patience, donc. Les taux de la Fed sont "probablement à (leur) sommet pour ce cycle de resserrement", a encore relevé Jerome Powell, anticipant "que si l'économie évolue comme prévu, il sera probablement approprié de commencer à (les) réduire (...) cette année".

Ces hausses de taux avaient pour but de juguler la forte inflation, en renchérissant le coût du crédit. Ce durcissement décourage la consommation et l'investissement et desserre la pression sur les prix.

L'inflation rentre ainsi progressivement dans les rangs.

L'évolution des prix PCE, mesure privilégiée par la Fed et qu'elle veut ramener à 2%, a montré une inflation sous-jacente - hors énergie et alimentation - au plus bas depuis près de trois ans, à 2,9% sur un an.

La croissance économique a été bien plus vigoureuse que prévu en 2023, s'accélérant même par rapport à 2022, à 2,5%.

Quant au taux de chômage, il est toujours à ses niveaux les plus bas depuis 50 ans, à 3,7% en décembre, mais se rééquilibre progressivement. Les chiffres de janvier seront dévoilés vendredi.

Il "reste du travail

"L'économie semble se diriger vers un atterrissage en douceur aux États-Unis et dans le monde", a souligné la cheffe économiste d'ADP, Nela Richardson.

C'est-à-dire atteindre le niveau souhaité d'inflation, sans faire flamber le chômage, ni provoquer de récession.

"Nous sommes pleinement concentrés sur notre volonté de restaurer la stabilité des prix", a rappelé dans une interview la présidente de la Fed de San Francisco, Mary Daly, nouvelle membre votante du FOMC, "mais il nous reste du travail".

Par ailleurs, à neuf mois de l'élection présidentielle, et bien que la Fed soit indépendante du pouvoir politique, le sujet est dans tous les esprits. Le président démocrate Joe Biden, comme son principal concurrent républicain, Donald Trump, ne cessent de vanter leurs réussites économiques respectives.

La hausse des taux avait renchéri le coût des emprunts, notamment immobiliers, alors que l'inflation est venue rogner le pouvoir d'achat des ménages, même si les salaires ont dans l'ensemble progressé.

Même les consommateurs semblent retrouver leur optimisme: l'indice de confiance du Conference Board a atteint mardi son plus haut niveau depuis décembre 2021.

34H89C7