Comment financer une reprise aujourd’hui ?

A compter de septembre 2008, à la suite de la chute de Lehman Brothers, le financement des opérations de reprise a connu un bouleversement incontestable.

Avant cette date, il n’était pas rare de voir des repreneurs monter le rachat d’une entreprise sans aucun fond propre, s’appuyant principalement sur un prêt bancaire et un peu de capital investissement.

Le retournement de situation des entreprises lié à la crise a montré la faiblesse du système. Les entreprises ayant baissé leur niveau de rentabilité n’ont plus été en mesure de rembourser les dettes bancaires. Les sommes affectées au remboursement ont pénalisé le développement des entreprises et de nombreuses défaillances se sont fait jour.

Rapidement, les opérateurs de la cession ont modifié les conditions du financement d’une reprise.

La nécessité de fonds propres en quasi fonds propres importants est devenue une obligation posée par les acteurs de l’investissement et du financement de la reprise.

Le montant d’un rachat, aujourd’hui, se construit sur deux piliers :

– Les fonds propres et quasi fonds propres.

– La dette bancaire.

La répartition entre les deux varie d’un dossier à l’autre. Sans que cela soit une généralité, une règle aujourd’hui de 50 % de fonds propres et 50 % de dette bancaire apparaît comme un ratio courant.

Comment constituer et négocier ce financement ?

1° Les fonds propres et quasi fonds propres

Plusieurs catégories de fonds propres peuvent être cumulées.

L’apport du repreneur

Couramment, dans l’esprit du grand public, les fonds propres sont constitués par cet apport.

Cependant, le repreneur ne dispose pas de sommes conséquentes.

Si certes, il peut utiliser ses économies, son indemnité de licenciement, ou le produit de la vente d’une maison, ses moyens restent néanmoins limités.

Il est donc obligé de trouver d’autres sources de financement pouvant être qualifiées de fonds propres.

Les actionnaires familiaux ou “love money”

Des membres de la famille ou connaissances investissent, soit pour des raisons de fiscalités (déductibilité de l’ISF ou de l’impôt sur le revenu), soit par intérêt pour le projet sollicité. Le retour sur investissement n’est pas la priorité de ces investisseurs.

Dans cette catégorie, on retrouve en général un certain nombre d’investisseurs pour une participation au capital relativement faible ; ces investissements permettent de compléter utilement les apports du repreneur, mais peut présenter l’inconvénient pour les capital-investisseurs d’un trop grand nombre d’actionnaires.

Les “business angel”

Un certain nombre d’entrepreneurs disposant de fonds, ont préféré, plutôt que d’investir dans la bourse où ils maîtrisent peu le process de décision des fonds placés, d’investir dans des entreprises dont ils connaissent personnellement le repreneur et sur lequel ils peuvent intervenir dans la gestion.

Ces participations s’accompagnent le plus souvent d’une forte implication de l’investisseur dans la réflexion du développement de l’entreprise par la participation à des comités stratégiques ou autres.

Cela permet au repreneur de bénéficier des conseils d’hommes d’affaires souvent avisés, à peu de frais, de permettre d’ouvrir des carnets d’adresses fort utiles.

Les “business angel” (appelés couramment BA), tels des anges, veillent sur le devenir de l’entreprise.

Ces derniers sont encore trop peu nombreux, mais la défiance aujourd’hui du monde de la bourse voit naître de plus en plus de fonds “business angel”.

Les fonds d’investissement

Les fonds d’investissement sont bien souvent la pierre angulaire qui permet de monter le dossier.

Les fonds d’investissement ont pour objectif d’aider le développement d’une entreprise dans le cadre d’une reprise. Leur objectif est de rentabiliser leur investissement sur une durée de cinq à sept ans, le plus souvent.

La participation du fonds d’investissement est variable selon l’importance des montants en jeu.

En règle générale, les fonds d’investissement souscrivent à hauteur de 50 % en actions et à hauteur de 50 % au travers de valeurs mobilières complexes telles que les obligations convertibles (OC).

L’objectif, au travers de ce double investissement, est, d’être actionnaire de la société, et de récupérer la plus-value correspondant lors de leur sortie, et au travers des obligations convertibles, de percevoir un montant d’intérêts annuel, et éventuellement d’augmenter le montant de leur plus-value par une conversion des actions à leur sortie de l’entreprise.

L’objectif, au travers de ce double investissement, est, d’être actionnaire de la société, et de récupérer la plus-value correspondant lors de leur sortie, et au travers des obligations convertibles, de percevoir un montant d’intérêts annuel, et éventuellement d’augmenter le montant de leur plus-value par une conversion des actions à leur sortie de l’entreprise.

Ces obligations convertibles permettent d’éviter une trop grande dilution du repreneur.

Les fonds régionaux existants sont notamment Finorpa, Groupe IRD, Siparex, Participex, Nord Capital.

Prêts participatifs ou d’honneur :

Face aux difficultés pour les repreneurs de monter des dossiers de reprise, différents organismes publics ou privés ont mis en place des systèmes de prêt destinés à conforter les fonds propres du repreneur.

Ces prêts sont le plus souvent dits “d’honneur” et ne sont remboursables par le chef d’entreprise qu’en cas de succès des opérations.

Un grand nombre d’organismes ont mis en place ces prêts qui peuvent, le cas échéant, se cumuler dans certains cas et apporter un complément fort utile au montage du dossier (Oseo, Autonomie Solidarité, LMI, Réseau Entreprendre…).

2° La dette bancaire

Les banquiers n’ont pas cessé de financer les opérations de reprise.

Par contre, ils ont fixé des exigences différentes de celles d’avant 2008, ce qui a considérablement modifié le marché.

Outre les exigences de fonds propres que nous venons de voir, les banquiers ont également eu des exigences plus strictes sur les niveaux de rentabilité des sociétés. L’objectif des banquiers est naturellement que leur prêt soit remboursé mais également que les sociétés d’exploitation, objet de la reprise, conservent, indépendamment du remboursement du prêt, des fonds suffisants pour satisfaire leur besoin d’autofinancement et, le cas échéant, leur développement.

Outre les exigences de fonds propres que nous venons de voir, les banquiers ont également eu des exigences plus strictes sur les niveaux de rentabilité des sociétés. L’objectif des banquiers est naturellement que leur prêt soit remboursé mais également que les sociétés d’exploitation, objet de la reprise, conservent, indépendamment du remboursement du prêt, des fonds suffisants pour satisfaire leur besoin d’autofinancement et, le cas échéant, leur développement.

En conséquence notamment, l’analyse de la récurrence du résultat des entreprises, des besoins de BFR, d’autofinancement, de liquidités se sont considérablement renforcés. Cette exigence a entraîné naturellement une analyse du prix de la cible, avec une diminution des multiples de rentabilité connus (résultat d’exploitation, de l’EBIT, l’EBITDA), les valorisations des entreprises en ont été directement impactées.

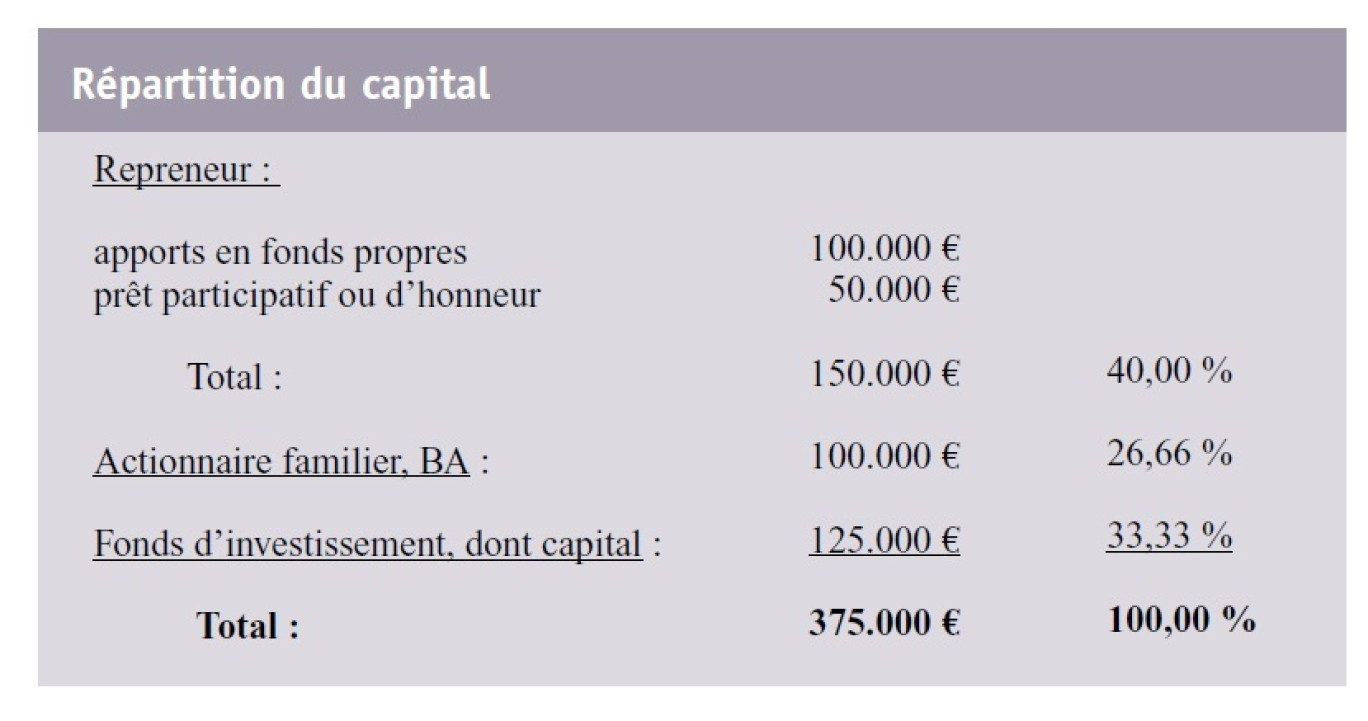

Un exemple peut illustrer une modalité de financement de reprise.

L’analyse de la répartition du capital, dans le cadre du financement de l’opération, montre qu’avec une somme de 100.000 € de fonds propres, on peut détenir 40 % d’une entreprise.

Une reprise d’entreprise est donc toujours possible. Les modalités du financement ont été modifiées par le renforcement des fonds propres. Cela renforce la viabilité du projet en évitant que le remboursement d’une dette trop lourde capte les capacités d’autofinancement de la cible, et c’est une bonne chose.

Il reste que la reprise se fera toujours en fonction d’un projet et du capital humain apporté par un repreneur. C’est le plus souvent sur ces deux valeurs que la reprise pourra se construire sans difficulté. Le financement n’est qu’une modalité et par nature, tout est adaptable.

Si je crois que nous ne retrouverons pas la période d’euphorie des LBO que nous avions connue avant 2008, les reprises continueront pour le bien de nos entreprises.