Choix, méfiance et attente

Le baromètre annuel des paiements électroniques est sorti au début de l’année. Réalisé par l’Ifop pour le compte de Winco Nixdorf, il trace les grandes tendances des habitudes des Français en termes d’utilisation des moyens de paiement mis à leur disposition par les organismes bancaires, les grandes enseignes, les organismes sociaux. Il se dégage une piste pour innover en termes de sécurité de paiement en ligne. Lecture.

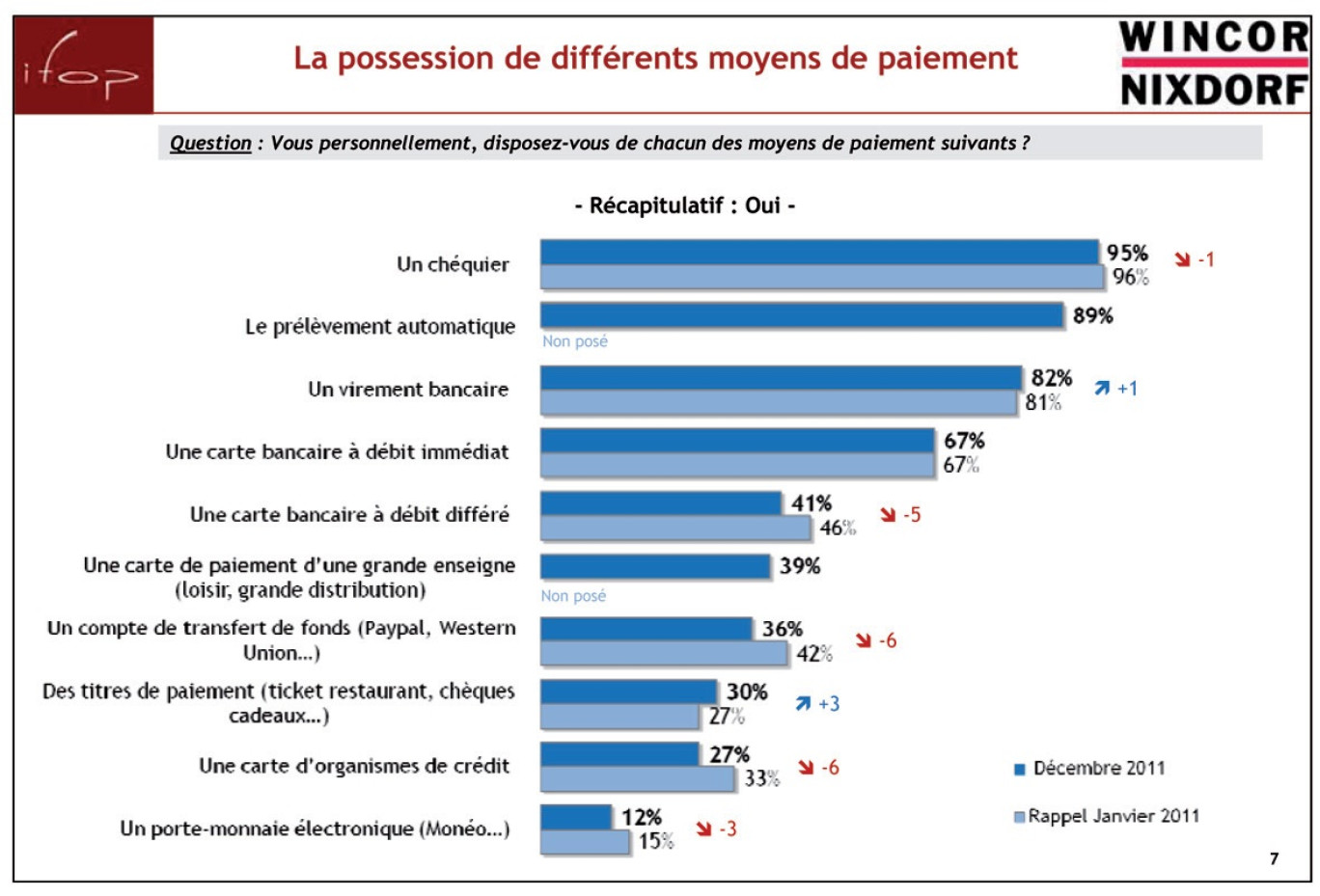

Comment paient les Français et quelles sont leurs motivations ? Basé sur une enquête menée en décembre et en janvier derniers, le baromètre annuel du paiement électronique fourmille de données utiles autant aux cadres du marketing qu’aux concepteurs de nouveaux produits disponibles sur la Toile. D’abord, les fondamentaux : la possession de différents moyens de paiement est la grande caractéristique. Première surprise, le chèque est toujours en tête (95% en sont dotés) même s’il a baissé d’1% entre décembre 2011 et janvier 2012. Les Français restent donc attachés à ce bout de papier même s’ils disposent d’autres moyens de paiement. Sa gratuité lui confère encore un atout important. Puis, 89% des personnes interrogées pratiquent le prélèvement automatique tandis que la carte bleue recueille l’adhésion de 67% (en débit immédiat) et de 41% (en débit différé), ce dernier chiffre étant en baisse. Viennent ensuite les cartes de paiement de la grande distribution et des instituts de financement souvent liés à celleci : 39% des personnes interrogées y ont recours et 27% se sont attachés à des cartes d’organismes de crédit. Ces derniers baissent de 6% comme les comptes de transfert de fonds (Paypal, Western Union…). Enfin, un tiers des personnes sondées utilisent des moyens de paiement “tiers” : tickets-restaurant ou chèquescadeaux. Ce chiffre est en hausse de 3% et sans doute faut-il y voir un des effets de la crise sur la disponibilité monétaire des Français. Les utilisations de ces moyens de paiement différents donnent à voir un jeu contrasté dans l’acquittement des charges des personnes. L’utilisation de ces moyens de paiement varie et s’attache à des usages bien définis. “A peine un interviewé sur dix affirme utiliser régulièrement son chéquier ou les prélèvements automatiques. En outre, la majorité des sondés estime ne se servir de ces virements bancaires que très occasionnellement (57%)”. Les utilisateurs de cartes bancaires déclarent quant à eux “se servir très régulièrement, quoique moins souvent que l’an dernier, des cartes bancaires à débit immédiat (64% – 4 points) et des cartes bancaires à débit différé (62% – 8 points). Plus précisément, la moitié des interviewés estime utiliser ces cartes plusieurs fois par semaine et une minorité conséquente les utilise tous les jours ou presque.”

Restriction chez les jeunes.L’outil de paiement préféré des Français a dépassé le chiffre de un par personne chez une minorité. “En moyenne, les Français possèdent 1,2 carte.” Quant aux cartes de paiement des grandes enseignes, “près d’un cinquième des personnes interviewées indique en disposer de trois (18%)”. Pour autant, leur utilisation reste ponctuelle contrairement aux titres de paiement (type ticket-restaurant) qu’un cinquième des sondés déclare utiliser plusieurs fois par semaine. Parmi les critères qui permettent d’affiner la compréhension des utilisations de moyens de paiement, les profils des personnes sont cruciaux. On observe ainsi de grandes différences quant à l’utilisation des moyens de paiement en fonction de l’âge des interviewés. “Les jeunes, qui détiennent généralement de moins de moyens à leur disposition et dont la garantie bancaire dépend souvent encore des parents, favorisent davantage les modes de paiement qui ne permettent pas de dépasser les sommes dont ils disposent au moment du paiement. Ainsi, les jeunes de moins de 35 ans disposent de davantage de cartes bancaires à débit immédiat (83%, soit un écart de 22 points), de titres de paiement (41% contre 26% des 35 ans et plus), de comptes de transfert de fonds (39%, écart de 5 points) et enfin, de porte-monnaie électroniques (18%, écart de 8 points). Les jeunes utilisent particulièrement fréquemment les cartes à débit immédiat (65% des 18 à 24 ans contre 57% des personnes âgées de plus de 65 ans) et les titres de paiement (26% des moins de 35 ans contre 13%)”.

Début immédiat ou différé ?La localisation et l’environnement urbain modifient également le comportement des usagers. “Dans les grandes zones d’agglomération, les divers modes de paiements non monétaires existent plus fréquemment. Ceci s’explique notamment par la présence élevée de grandes enseignes qui acceptent davantage leurs propres cartes de paiement, mais aussi les titres de paiement et les porte-monnaie électroniques.” Paris prend naturellement la tête avec la palette la plus large des cartes de paiement : “48% des interviewés en agglomération parisienne l’utilisent contre 32% dans les communes rurales.” De plus, l’équipement en moyens de paiement apparaît logiquement indexé au niveau de revenus. “A l’exception des cartes bancaires à débit immédiat, plus les sondés sont aisés, plus ils indiquent être en possession de différents moyens de paiement ou même d’en posséder plusieurs exemplaires.” L’exemple des cartes bancaires à débit différé est édifiant : “Les foyers disposant de plus de 3 000 euros par mois sont deux fois plus nombreux à utiliser ce moyen de paiement que les foyers disposant de revenus inférieurs à 1 500 euros (56% contre 25%). De même, 20% des revenus supérieurs, contre 8% des revenus inférieurs, indiquent posséder deux cartes de débit à débit différé et 4% indiquent même en posséder trois. Enfin, les cadres et professions libérales se servent plus fréquemment de leurs cartes bancaires à débit immédiat (80%, soit un écart de 16 points avec la moyenne) et à débit différé (75%, écart de 13 points).” Concernant les avantages et les inconvénients des moyens de paiement électroniques, rapidité (63%) et simplicité (62%) rassurent les interviewés. La traçabilité et la possibilité de retrouver a posteriori les opérations réalisées les confortent également dans leur choix. “Un cinquième d’entre eux confère aux moyens de paiement électroniques l’avantage de pouvoir mieux gérer le budget (20%). (…) Notons toutefois que les hommes valorisent davantage la traçabilité (56% contre 48% des femmes), la sécurité (47% contre 38%) et la possibilité de débit différé (32% contre 24% des femmes), tandis que les femmes évoquent davantage la possibilité d’effectuer des achats de montants plus importants (35% contre 26% des hommes).”

Internet inquiète de plus en plus. Reste un bémol concernant l’utilisation des cartes bancaires. “Principale difficulté rencontrée : le refus de la carte bancaire lors d’un paiement, alors qu’ils disposaient des fonds suffisants, a été vécu par 40% des Français (dont 15% plusieurs fois). Un tiers des sondés indique s’être déjà fait avaler sa carte bancaire dans un distributeur de billets (33% dont 12% plusieurs fois), un quart l’avoir déjà perdue (24%) et 18% avoir été victimes de débits frauduleux sur leur compte bancaire. Enfin, plus d’un Français sur dix s’est déjà fait voler sa carte bancaire (15% dont 3% à plusieurs reprises).” Beaucoup de progrès encore à faire au vu de ces chiffres dont l’ampleur atteint son paroxysme en région parisienne. Néanmoins, la confiance semble régner : 94% des interviewés déclarent faire confiance au virement bancaire et 91% aux cartes bancaires à débit immédiat. Ils sont encore 89% à faire confiance aux prélèvements automatiques et 88% aux chèques. “En revanche, la confiance apparaît moins prononcée en ce qui concerne les cartes de paiement des grandes enseignes (59%), les porte-monnaie électroniques (56%) et les comptes de transfert de fonds (56%). Enfin, une minorité relative des interviewés admet sa confiance envers les cartes d’organismes de crédit (38% contre 27% de ‘pas du tout confiance’).” Désormais presque incontournable, Internet cristallise les réticences : “Les achats sur Internet suscitent toutefois la crainte de plus d’un quart des Français (27%). En un an, la méfiance vis-à-vis des paiements en ligne s’est même accrue de manière significative (+6 points), même si une majorité des personnes interrogées indique toujours ne pas craindre d’effectuer de paiement sur Internet (72%).” Les femmes et les urbains d’Ile-de-France se méfient plus que les autres de la sûreté des achats en ligne. En outre, “moins le revenu mensuel est élevé, plus les sondés affichent des craintes à cet égard”. Ainsi, 36% des foyers disposant de revenus inférieurs à 1 500 euros affirment ne pas avoir confiance dans les paiements sur Internet (contre 16% des foyers ayant des revenus supérieurs à 3 000 euros).

Des cartes à usage unique. En guise de conclusion, le baromètre des paiements électroniques de l’Ifop montre quelques évolutions : si les Français détiennent une multitude de moyens de paiement, certains restent “intemporels” comme le chéquier, le prélèvement automatique, les virements et les cartes de crédit. “En règle générale, les hommes disposent de davantage de moyens de paiement et s’en servent plus régulièrement”, répond l’enquête à l’argument “sexiste” sur le montant des paiements chez la gent féminine… Enfin, les Français disent également leur attente sur les risques de fraude sur les paiements électroniques. A cet égard, et quand on leur soumet l’idée, la carte “à usage unique” recueille leur faveur. “Les Français se montrent très enthousiastes vis-à-vis des innovations qui offrent la promesse d’une plus grande sécurité des transactions financières, mais apparaissent très réticents à l’encontre des évolutions de moyens de paiement sans contact, notamment celles liées à l’utilisation du téléphone portable.”

Echantillon de 1 008 personnes ayant 18 ans et plus, représentatif de la population française. Questionnaire auto-administré en ligne du 13 au 15 décembre 2011.