Baisse des taux: qui perd, qui gagne?

Bonne nouvelle pour la croissance, les emprunteurs et les Etats, mais grimace pour les épargnants: la baisse des taux d'intérêt annoncée jeudi par la Banque centrale européenne (BCE), la deuxième en trois...

Bonne nouvelle pour la croissance, les emprunteurs et les Etats, mais grimace pour les épargnants: la baisse des taux d'intérêt annoncée jeudi par la Banque centrale européenne (BCE), la deuxième en trois mois, a plusieurs conséquences pour l'économie.

Soulagement pour les emprunteurs

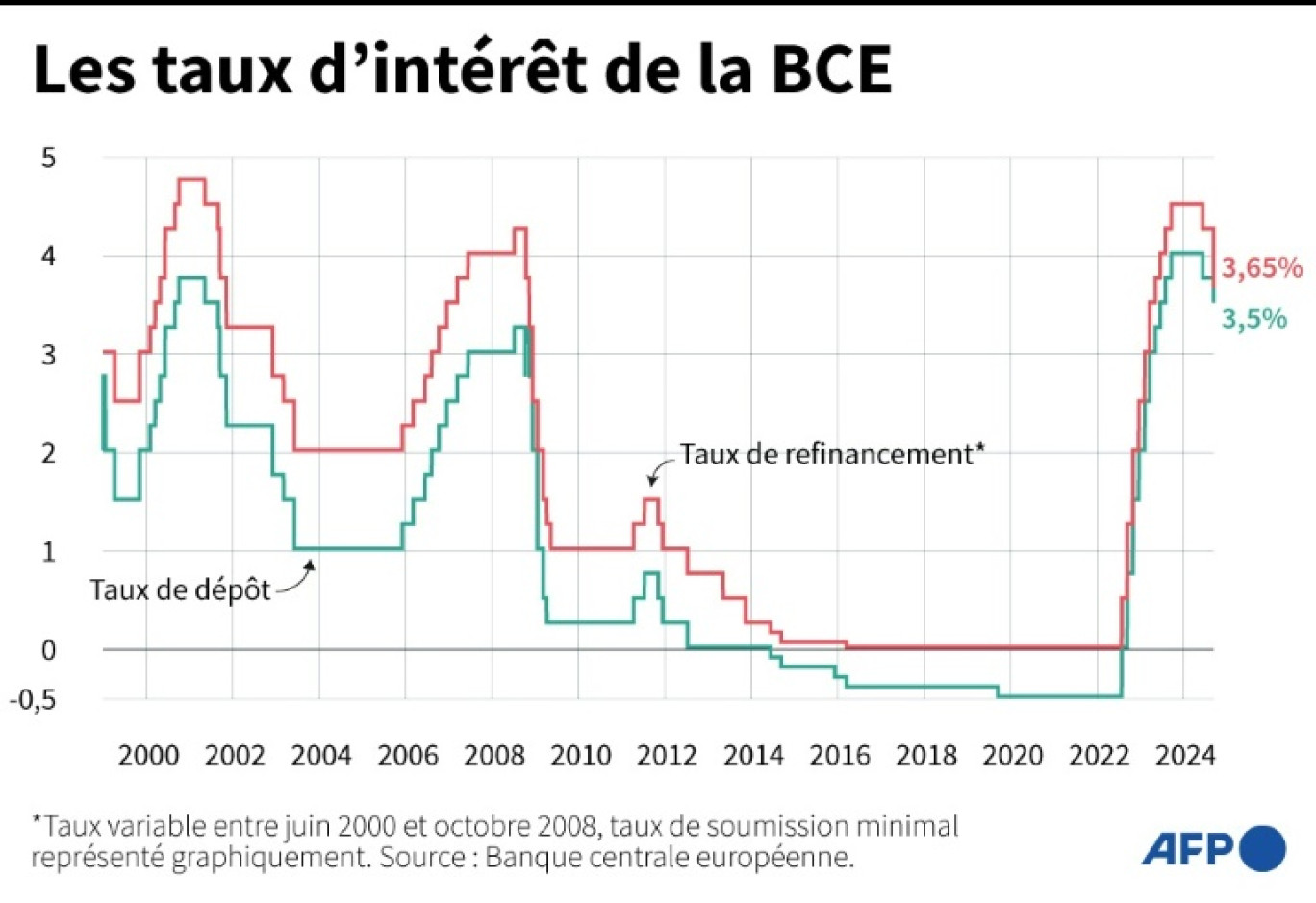

Les banques commerciales se fournissent en liquidités auprès de la BCE. En échange, elles doivent payer des intérêts, basés sur le taux de refinancement, qui est l'un des trois taux directeurs de la BCE.

Par un effet domino, les établissements bancaires répercutent ces coûts à leurs clients.

Par exemple, la séquence de hausses des taux menées par la BCE ces deux dernières années pour lutter contre l'inflation a propulsé le taux moyen des crédits négociés en France de 1,07% en janvier 2022 à un pic à 4,21% en novembre 2023, selon l'Observatoire Crédit Logement CSA.

En lente décrue depuis, le taux moyen s'est établi à 3,62% en août, le crédit devenant moins coûteux lorsque les prêteurs constatent - ou anticipent - une baisse de son coût.

Croissance en vue?

La nouvelle baisse de 0,25 point du principal taux directeur de la BCE (le taux sur les dépôts) devrait desserrer les conditions de crédit des ménages et des entreprises. Ceux-ci pourront emprunter à un coût un peu moins cher, et donc consommer et investir davantage, stimulant la croissance économique.

Un coup de pouce bienvenu pour l'économie de la zone euro, empêtrée dans une stagnation dont elle peine à sortir depuis plusieurs mois. La BCE a abaissé jeudi ses prévisions de croissance pour la zone euro cette année à 0,8%, contre 0,9% précédemment.

"Les ménages européens ont de l'épargne, et beaucoup d'argent est prêt à être consommé, mais ils restent prudents. Les baisses de taux peuvent aider à débloquer la confiance", a expliqué Julien-Pierre Nouen, directeur des études économiques chez Lazard Frères Gestion.

Toutefois, "ce n'est ni immédiat, ni automatique, il faut souvent attendre jusqu'à douze mois pour voir les effets d'un allègement monétaire sur la croissance", a tempéré auprès de l'AFP Andréa Tueni, analyste de Saxobank.

Bonne affaire pour les Etats endettés

Tout comme les ménages et les entreprises, le prix auquel les Etats se financent est étroitement lié à la politique des banques centrales. Une baisse des taux permet un allègement des conditions de crédit pour l'emprunt public.

Avec le premier assouplissement de la BCE en juin, le taux auquel la France emprunte à échéance 10 ans sur le marché obligataire pour se financer est passé de 3,28% au 1er juillet à 2,90% début septembre. Celui de l'Allemagne à même échéance, qui fait référence en Europe, est quant à lui passé de 2,60% à 2,11%.

Un allègement bienvenu quand la dette publique des pays européens devient un sujet d'inquiétude croissant. Sept Etats membres, dont la France, font l'objet d'une procédure européenne pour déficit excessif.

Le taux d'emprunt ne dépend toutefois pas seulement de la BCE, car il prend aussi en compte la situation individuelle de chaque pays.

Pour la France, même avec une baisse des taux directeurs, "on peut craindre un effet de long terme, avec des marchés estimant de plus en plus que la dette n'est plus soutenable", alors que la "prime de risque pour l'emprunt français augmente depuis des années à bas bruit", selon Christopher Dembik, conseiller en investissement chez Pictet AM.

Les épargnants moins bien rémunérés

Les banques commerciales détiennent des liquidités sur des comptes à la BCE, rémunérés selon le taux de rémunération des dépôts de l'institution monétaire.

Les banques commerciales répercutent ces intérêts sur les comptes de leurs clients.

Les épargnants ont donc été les grands gagnants des hausses de taux menées entre 2022 et 2024. La rémunération du Livret A, produit d'épargne le plus populaire en France, est passée de 0,50% en 2022 à 3% actuellement.

La baisse des taux prévue jeudi pourrait ainsi les pénaliser. Le 1er août dernier, le livret d'épargne populaire a déjà perdu un point de pourcentage de rendement, dans la foulée du premier assouplissement monétaire de la BCE, avec un taux ramené de 5% à 4%.

36FZ72V